Canais

eSocial. Evento: S-5001 - Informações das contribuições sociais consolidadas por trabalhador

Evento: S-5001 - Informações das contribuições sociais consolidadas por trabalhador

Conceito do evento: Trata-se de um retorno do ambiente nacional do eSocial para cada um dos eventos de remuneração – S-1200 ou S-2299 ou S-2399 – transmitidos pelo empregador. Nele constará a totalização da base de cálculo (Salário de Contribuição) da contribuição previdenciária de cada trabalhador (CPF), e o cálculo do valor da contribuição devida pelo segurado ao Regime Geral de Previdência Social - RGPS. Retorna também o valor da contribuição efetivamente descontada pelo empregador, conforme informado em rubrica específica no evento de remuneração.

Quem está obrigado: Não aplicável ao contribuinte. Evento gerado no ambiente nacional do eSocial para cada evento de Remuneração transmitido pelo contribuinte e recepcionado no ambiente nacional do eSocial após as devidas validações.

Prazo de envio: O retorno ocorre na medida em que os eventos de remuneração são transmitidos. Assim, este retorno não depende de solicitação de fechamento de eventos periódicos.

Pré-requisitos: Envio de um dos eventos de remuneração: S-1200, S- 2299 ou S-2399.

Informações Adicionais:

Para totalizar a base de cálculo de cada trabalhador são adotadas as seguintes ações:

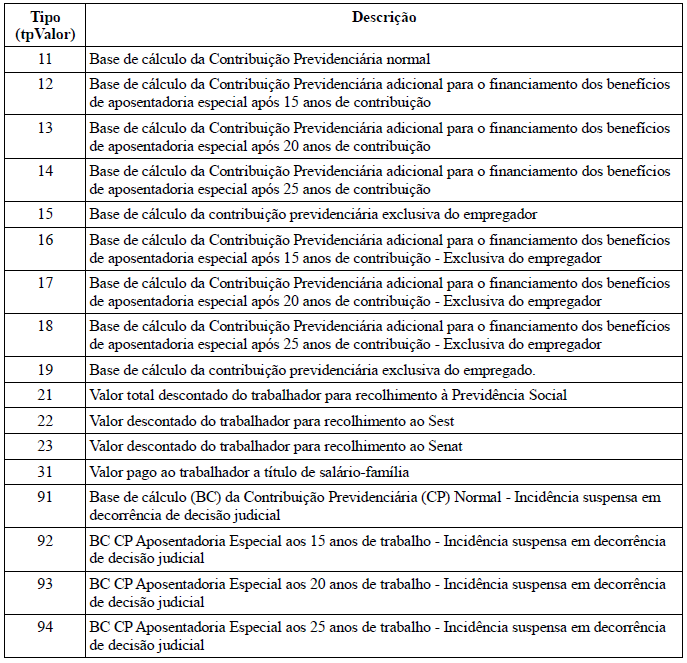

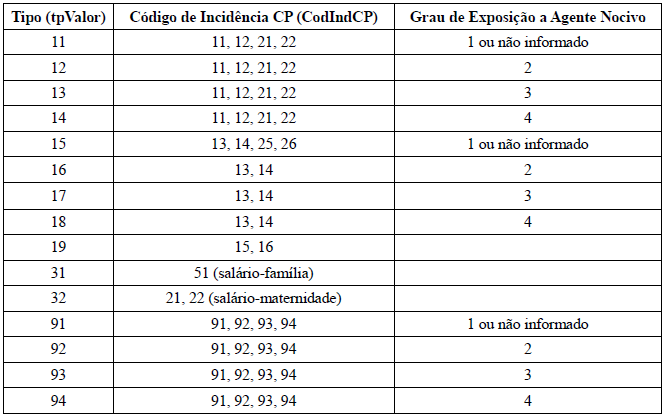

1) Classificação das rubricas por tipo e consolidação dos seus respectivos valores, campo {tpValor} do grupo {infoBaseCS}:

2) Para cada rubrica agrupada em {tpValor} efetua-se o somatório dos valores informados no campo {vrRubr} no evento de remuneração, nos grupos {remunPerApur} e {remunPerAnt}, obedecendo o que se segue:

2.1) Para apuração do tpValor de 11 a 19, 31, 32 e 91 a 94, somar os valores das rubricas cujo {tpRubr} em {S-1010} seja igual a [1,3] - Vencimento, Informativa - e subtrair os valores das rubricas cujo {tpRubr} em {S-1010} seja igual a [2,4] – Descontos, Informativa dedutora, observando a tabela de relacionamento abaixo:

Os códigos de incidência de contribuição previdenciária constam na tabela de rubricas (S-1010) conforme se segue:

- 11 e 91= Base Mensal;

- 12 e 92= Base 13º Salário;

- 21 e 93= Salário Maternidade mensal pago pela empresa;

- 22 e 94= Salário Maternidade 13º pago pela empresa;

- 13= Base Mensal - Exclusiva Empregador;

- 14= Base 13º Salário – Exclusiva Empregador;

- 15= Base Mensal - Exclusiva Empregado;

- 16= Base 13º Salário – Exclusiva Empregado.

Os códigos de incidência iniciados com numeral “9” identificam {tpValor} relacionados à rubricas para as quais há suspensão de exigibilidade, com informação de processo judicial em S-1070.

a) O sistema retorna a base total de cada trabalhador ({tpValor} = [11,12,13,14,15,16,17,18]) incluindo, na sua composição, eventual parcela suspensa ({codIncCP} da rubrica em S-1010 igual a [91, 92, 93, 94] e {indSusp} do respectivo processo em S-1070 diferente de [90] - decisão definitiva). Retorna, também, separadamente, o valor da base suspensa.

Exemplo:

Remuneração do trabalhador:

Rubrica Salário = 800,00

Rubrica Hora Extra = 200,00

Empresa tem um processo que suspende a incidência previdenciária sobre a Hora Extra.

Retorno do S-5001:

tpValor11 (Base de cálculo da Contribuição Previdenciária normal) = 1.000,00

tpValor91 (Incidência Suspensa em decorrência de decisão judicial) = 200,00

b) Quando houver indicador de decisão definitiva ({indSusp} em S-1070 =[90] - decisão definitiva), o valor da rubrica não é computado para compor a base.

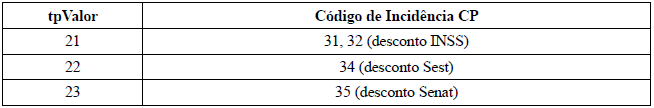

2.2) Para apuração do {tpValor} 21 a 23, somar os valores das rubricas cujo {tpRubr} em {S-1010} seja igual a [2,4] - Descontos, Informativa dedutora - e subtrair os valores das rubricas cujo {tpRubr} em {S-1010} seja igual a [1,3] - Vencimento, Informativa, observando a tabela de relacionamento abaixo:

A base de cálculo de cada trabalhador será utilizada para o cálculo da sua contribuição ao RGPS e será somada às demais bases dos demais trabalhadores para o cálculo das contribuições dos empregadores (patronal) tratada no evento de retorno S-5011.

No caso de empresa enquadrada na classificação tributária = [03] - Optantes pelo Simples Nacional, com tributação previdenciária substituída e não substituída - há também a separação das bases de cálculo de cada trabalhador por indicador de contribuição substituída, conforme se segue:

1 - Contribuição Substituída Integralmente; 2 - Contribuição não substituída; 3 - Contribuição não substituída concomitante com contribuição substituída.

Cálculo da contribuição do segurado

Para calcular a contribuição do trabalhador (segurado do RGPS), com base nas informações prestadas em S-1200, S-2299 ou S-2399 são utilizadas as seguintes regras:

1) Caso haja informação de múltiplos vínculos com indicador de contribuição sobre o limite máximo de salário de contribuição já descontada em outra empresa (Grupo {infoMV} com {indMV} = [3]) não haverá desconto de contribuição, ou seja, o campo valor da contribuição do segurado calculada pelo eSocial {vlrCPseg} será igual a 0 (zero).

2) Caso haja informação de múltiplos vínculos com indicador de contribuição descontada pelo empregador declarante ou de contribuição descontada por outra empresa sobre valor inferior ao limite máximo do salário de contribuição (Grupo {infoMV} com {indMV} = [1, 2]), é efetuado o somatório das ocorrências de remuneração em outras empresas ( Campo {vlrRemunOE}) com o somatório do valor da remuneração na declarante (Campo {valor} de {tpValor}=[11,12,13,14,19] do grupo {infoBaseCS}), resultando no total da remuneração do trabalhador [TotalRemun].

Ex. 1: Empregado “A” com remuneração de R$ 1.000,00 em outra empresa na categoria empregado [101]. Remuneração na empresa declarante no valor de R$ 900,00. Teremos:

{vlrRemunOE}=1000

{valor} de {tpValor}=900

[TotalRemun]=1900

Ex. 2: Empregado “B” com remuneração de R$ 4.000,00 em outra empresa na categoria empregado [101]. Remuneração na empresa declarante no valor de R$ 3.000,00. Teremos:

{vlrRemunOE}=4000

{valor} de {tpValor}=3000

[TotalRemun]=7000

2.3) Caso o [TotalRemun] ultrapasse o limite máximo do Salário de Contribuição, aplicar a alíquota conforme a categoria do segurado sobre a diferença entre o referido limite máximo e o somatório das ocorrências do campo {vlrRemunOE}.

2.4) Caso o [TotalRemun] seja inferior ao limite máximo do Salário de Contribuição: 2.4.1) Para as categorias empregado/avulso/agente público: somar {vlrRemunOE} destas mesmas categorias com o somatório de {valor} quando {tpValor}=[11, 12, 13, 14, 19] do grupo {infoBaseCS} e aplicar a alíquota conforme a categoria do segurado sobre a remuneração paga pelo declarante.

2.4.2) Para categoria contribuinte individual: aplicar a alíquota referente a [TotalRemun] sobre a remuneração paga pelo declarante (somatório de {valor} quando {tpValor}=[11,12,13,14,19], do grupo {infoBaseCS}).

3) Caso não seja informado o grupo {infoMV} em S-1200/S-2299/S-2399 (não havendo informação de remuneração em outra empresa):

3.1) Caso o trabalhador preste serviço para a empresa declarante em apenas uma categoria {codCateg}, efetuar o somatório de {valor} quando {tpValor}=[11,12,13,14,19] do grupo {infoBaseCS} e aplicar a alíquota conforme a categoria.

3.2) Caso o trabalhador preste serviço para a empresa declarante em mais de uma categoria {codCateg}:

3.2.1) Efetuar o somatório de {valor} quando {tpValor}=[11,12,13,14,19] do grupo {infoBaseCS} para todas as categorias de segurado empregado/avulso/agente público e aplicar a alíquota correta conforme faixa salarial observado o limite máximo do salário de contribuição;

3.2.2) Caso o somatório do item anterior não tenha atingido o limite máximo do salário de contribuição, efetuar o somatório de {valor} qdo {tpValor}=[11,12,13,14,19] do grupo {infoBaseCS} para todas as categorias diferentes de segurado empregado e aplicar a alíquota correta conforme a categoria, observado o limite máximo do salário de contribuição.

Observações:

a) Havendo rubricas de décimo terceiro em uma apuração mensal (ex. 13º proporcional rescisório), o cálculo da contribuição do segurado é efetuado separadamente (base mensal e base 13) e o somatório de ambos corresponderá ao valor da contribuição do segurado, campo {vrCpSeg}.

b) Deve ser aplicada a alíquota de 20% para o cálculo da contribuição a ser descontada de remuneração de trabalhador da categoria "Contribuinte Individual" quando o Empregador for Cooperativa de Trabalho, {indCoop} = [1] ou tenha classificação tributária {classTrib} = [70,80];

c) Não será efetuado, pelo eSocial, o cálculo da contribuição do segurado nas hipóteses abaixo. Nestes casos, será adotado como valor calculado (Campo {vrCpSeg}) o valor efetivamente descontado pelo contribuinte, campo {vrDescSeg}:

c.1) Quando houver informação de remuneração em período anterior ({infoPerAnt} em S-1200) na composição da base de cálculo ({infoBaseCS/valor} em S-5001);

c.2) Quando houver informação de processo judicial do trabalhador {procJudTrab} com abrangência igual a contribuição social do trabalhador ({tpTrib} = [2]) nos eventos que contenham informações de remuneração (S-1200, S-2299 e S-2399);

c.3 Quando houver processo do empregador informado em S-1010, com indicador de suspensão da incidência de contribuição previdenciária em rubricas utilizadas na composição da remuneração do trabalhador. Neste caso, a base de cálculo apurada no item 2.1 será utilizada apenas para o cálculo da contribuição patronal.

4) No caso de trabalhador categoria = [102] (trabalhador de curto prazo contratado por produtor rural pessoa física ou segurado especial), utilizar somente a alíquota de 8%, observando o limite máximo do salário de contribuição.

5) No caso de trabalhador categoria=[741] (MEI das atividades de hidráulica, eletricidade, pintura, alvenaria, carpintaria e de manutenção ou reparo de veículos) não há contribuição a ser descontada do trabalhador. Neste caso, a contribuição do segurado é recolhida no âmbito do SIMEI.

6) No caso de trabalhador categoria=[781] (Ministro de Confissão Religiosa) não há contribuição a ser descontada e a remuneração não é base de cálculo para contribuição patronal. Neste caso, o recolhimento da contribuição do segurado é de responsabilidade do próprio segurado.

7) Cabe destacar que para efeito de apuração dos valores tributados são consideradas duas casas decimais sem arredondamentos. O truncamento é realizado em todos os cálculos dos eventos totalizadores.

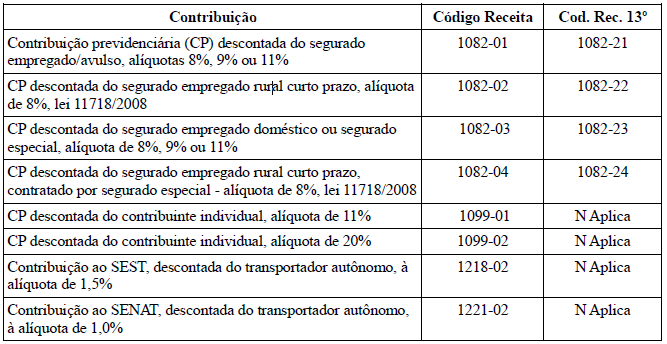

8) Os valores das contribuições dos segurados são informados por código de receita conforme se segue:

Fonte: Manual de Orientação do eSocial, versão 2.4: março de 2018, páginas 161-166.

eSocial. Cronograma de implantação, eventos e orientações

Dúvidas sobre o eSocial? Nossos consultores esclarecem. Saiba MAIS

Atenção!

Este texto é reprodução do original ou laborado com base na legislação vigente, portanto, sujeito a alterações posteriores. Recomendamos vigilância na legislação pertinente ou nas publicações editadas no site posteriores a 26/5/2018 às 16h03m.

Com fulcro no disposto no caput e inciso XIII do artigo 7º, e nos artigos 24, 29 e 101 a 184, todos da Lei nº 9.610/1998 (Direitos Autorais) e no artigo 184 do Decreto-Lei nº 2.848/1940 (Código Penal), na redação dada pela Lei nº 10.695/2003, é expressamente proibida, por qualquer meio, a reprodução parcial e/ou total de matérias exclusivas do site ContadorPerito.Com®, exceto a impressão e a citação ou referência bibliográfica de acordo com as normas da Associação Brasileira de Normas Técnicas - ABNT.